LangTu

<br><font color=blue><b>"Thiên Ngoại Hữu Thiên"</f

Nguyên lý sóng Elliott được Ralph Nelson Elliott khám phá vào những năm 1920

và về sau được phổ biến và phát triển thêm với sự nghiên cứu đầy khoa học của Frost và Prechter vào thập niên 1980. Nhìn chung kể từ nguyên lý sóng Elliott ra đời thì nó đã thực phân tích, xác nhận, tinh lọc và cải tiến một cách có hệ thống và thống kê. Những điểm mạnh được thừa nhận, những điểm yếu được nhận diện và được điều chỉnh. Kết quả đạt được là một công cụ dự báo thị trường chính xác và hiệu quả hơn chưa từng thấy. Đó chính là Nguyên lý sóng Elliott tinh tuyển. Góp phần cho quá trình nghiên cứu đó chỉnh là nhờ lòng nhiệt huyết của Richard Swannel và nhóm nghiên cứu của ông.

• Kể từ sau khi Elliott khám phá rằng những mô hình trong những đồ thị giá của các thị trường có tính thanh khoản là kết quả của cảm xúc đám đông con người, thay đổi từ hy vọng đến sợ hãi và ngược lại thì Nguyên lý sóng Elliott trở thành đề tài gây tranh cãi liên miên. Người ta nói rằng nếu bạn có thể sắp xếp 10 nhà phân tích kỹ thuật sóng Elliott trong một căn phòng để thảo luận dự báo sóng Elliott cho một đồ thị riêng biệt thì bạn sẽ có ít nhất 12 ý kiến. Những chuyên gia về sóng Elliott thường bất đồng ý kiến với nhau bởi vì họ thường có những quan điểm khác nhau về cách hiểu Nguyên lý sóng Elliott. Và trong những mô hình sóng Elliott thì có dạng cổ điển và dạng hiện đại vì thế đôi khi sẽ gây khá nhiều tranh cãi.

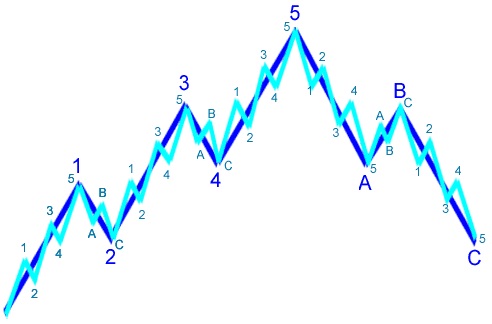

Tâm lý thị trường theo các bước sóng Elliott

Sóng chủ số 1

Đợt sóng đầu tiên này có điểm xuất phát từ thị truờng đầu tư giá xuống (suy thóai), do đó sóng 1 ít khi được nhận biết ngay từ đầu. Lúc này thông tin cơ bản vẫn đang là thông tin tiêu cực. Chiều hướng của thị trường trước khi sóng 1 xảy ra chủ yếu vẫn là thị truờng suy thoái. Khối lương giao dịch có tăng chút ít theo chiều hướng giá tăng. Tuy vậy việc tăng này là không đáng kể. Do đó nhiều nhà phân tích kỹ thuật không nhận ra sự có mặt của đợt sóng số 1 này.

Sóng chủ số 2

Sóng chủ 2 sẽ điều chỉnh sóng 1, nhưng điểm thấp nhất của sóng 2 không bao giờ vượt qua điểm xuất phát đầu tiên của sóng 1. Tin tức dành cho thị trường vẫn chưa khả quan. Thị trường đi xuống ở cuối sóng 2 để thực hiện việc “kiểm tra” độ thấp của thị trường. Những người theo xu thế đầu tư giá xuống vẫn đang tin rằng thị trường theo xu hướng đầu tư giá xuống vẫn đang ngự trị. Khối lượng giao dịch sẽ ít hơn đợt sóng 1. Giá sẽ được điều chỉnh giảm và thuờng nằm trong khoảng 0.382 đến 0.618 của mức cao nhất của sóng 1.

Sóng chủ số 3

Thông thường đây là sóng lớn nhất và mạnh mẽ nhất của xu hướng lên giá. Ngay đầu sóng 3, thị trường vẫn còn nhận những thông tin tiêu cực vì vậy có nhiều nhà kinh doanh không kịp chuẩn bị để mua vào. Khi sóng 3 đang ở lưng chừng, thị trường bắt đầu nhận những thông tin cơ bản tích cực. Mặc dù có những đợt điều chỉnh nho nhỏ trong lòng của sóng 3, giá của sóng 3 tăng lên với tốc độ khá nhanh. Điểm cao nhất của sóng 3 thường cao hơn điểm cao nhất của sóng 1 với tỷ lệ 1.618 hoặc thậm chí là 261.8%.

Sóng chủ số 4

Đây thật sự là một con sóng điều chỉnh. Giá có khuynh hướng đi xuống và đôi khi có thể tạo kiểu răng cưa kéo dài. Sóng 4 thường sẽ điều chỉnh sóng 3 với mức 0.382 – 0.618 của sóng 3. Khối lượng giao dịch của sóng 4 thấp hơn khối lượng giao dịch của sóng 3. Đây là thời điểm để mua vào nếu như nhà kinh doanh nhận biết được tiềm năng tiếp diễn liền sau đó của con sóng 5. Tuy vậy việc nhận biết điểm dừng của sóng 4 là một trong những khó khăn của các nhà phân tích kỹ thuật trường phái sóng Elliott.

Sóng chủ số 5

Đây là đợt sóng cuối cùng của 5 con sóng “chủ”. Thông tin tích cực tràn lan khắp thị trường và ai cũng tin rằng thị trường đang ở trong thế đầu tư giá lên. Khối lượng giao dịch của sóng 5 khá lớn, tuy vậy thông thường vẫn nhỏ hơn sóng 3. Điều đáng nói là những nhà kinh doanh “không chuyên nghiệp” thường mua vào ở những điểm gần cuối sóng 5. Vào cuối con sóng 5, thị trường nhanh chóng chuyển hướng. Điểm cao nhất của sóng 5 cao hơn điểm cao nhất của sóng 3 với tỷ lệ 161.8%.

Sóng A

Sóng này bắt đầu cho đợt sóng điều chỉnh A – B - C. Trong thời gian diễn ra sóng A, thông tin cơ bản vẫn đang rất lạc quan. Mặc dù giá xuống, nhưng phần đông các nhà kinh doanh vẫn cho rằng thị trường đang trong thế đầu tư giá lên. Khối lượng giao dịch tăng trưởng khá đều đặn theo con sóng A. Sóng A thường hoàn lại từ 38.2% đến 61.8% so với sóng 5.

Sóng B

Giá tăng trở lại và với mức cao hơn so với điểm cuối sóng A. Sóng B được xem là điểm kéo dài của thị trường đầu tư giá lên. Đối với những người theo trường phái phân tích kỹ thuật cổ điển, điểm B chính là vai phải của mô hình đồ thị Đầu và Vai. Khối lượng giao dịch của sóng B thường thấp hơn sóng A. Vào lúc này, những thông tin cơ bản không có những điểm tích cực mới, thế nhưng cũng chưa chuyển hẳn qua tiêu cực. Sóng B thường hoàn lại từ 38.2% đến 61.8% so với sóng A.

Sóng C

Giá có khuynh hương giảm nhanh hơn các đợt sóng trước. Khối luợng giao dịch tăng. Hầu như tất cả mọi nhà kinh doanh, đầu tư đều nhận thấy rõ sự ngự trị của xu thế đầu tư giá xuống trên thị trường, chậm nhất là trong đợt sóng nhỏ thứ 3 của sóng C. Sóng C thường lớn như sóng A. Điểm thấp nhất của sóng C ít nhất bằng điểm thấp nhất của sóng A nhân với 1.618.

và về sau được phổ biến và phát triển thêm với sự nghiên cứu đầy khoa học của Frost và Prechter vào thập niên 1980. Nhìn chung kể từ nguyên lý sóng Elliott ra đời thì nó đã thực phân tích, xác nhận, tinh lọc và cải tiến một cách có hệ thống và thống kê. Những điểm mạnh được thừa nhận, những điểm yếu được nhận diện và được điều chỉnh. Kết quả đạt được là một công cụ dự báo thị trường chính xác và hiệu quả hơn chưa từng thấy. Đó chính là Nguyên lý sóng Elliott tinh tuyển. Góp phần cho quá trình nghiên cứu đó chỉnh là nhờ lòng nhiệt huyết của Richard Swannel và nhóm nghiên cứu của ông.

• Kể từ sau khi Elliott khám phá rằng những mô hình trong những đồ thị giá của các thị trường có tính thanh khoản là kết quả của cảm xúc đám đông con người, thay đổi từ hy vọng đến sợ hãi và ngược lại thì Nguyên lý sóng Elliott trở thành đề tài gây tranh cãi liên miên. Người ta nói rằng nếu bạn có thể sắp xếp 10 nhà phân tích kỹ thuật sóng Elliott trong một căn phòng để thảo luận dự báo sóng Elliott cho một đồ thị riêng biệt thì bạn sẽ có ít nhất 12 ý kiến. Những chuyên gia về sóng Elliott thường bất đồng ý kiến với nhau bởi vì họ thường có những quan điểm khác nhau về cách hiểu Nguyên lý sóng Elliott. Và trong những mô hình sóng Elliott thì có dạng cổ điển và dạng hiện đại vì thế đôi khi sẽ gây khá nhiều tranh cãi.

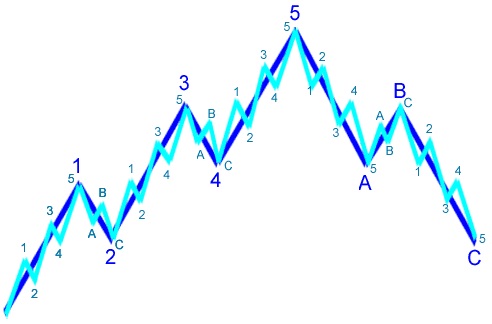

Tâm lý thị trường theo các bước sóng Elliott

Sóng chủ số 1

Đợt sóng đầu tiên này có điểm xuất phát từ thị truờng đầu tư giá xuống (suy thóai), do đó sóng 1 ít khi được nhận biết ngay từ đầu. Lúc này thông tin cơ bản vẫn đang là thông tin tiêu cực. Chiều hướng của thị trường trước khi sóng 1 xảy ra chủ yếu vẫn là thị truờng suy thoái. Khối lương giao dịch có tăng chút ít theo chiều hướng giá tăng. Tuy vậy việc tăng này là không đáng kể. Do đó nhiều nhà phân tích kỹ thuật không nhận ra sự có mặt của đợt sóng số 1 này.

Sóng chủ số 2

Sóng chủ 2 sẽ điều chỉnh sóng 1, nhưng điểm thấp nhất của sóng 2 không bao giờ vượt qua điểm xuất phát đầu tiên của sóng 1. Tin tức dành cho thị trường vẫn chưa khả quan. Thị trường đi xuống ở cuối sóng 2 để thực hiện việc “kiểm tra” độ thấp của thị trường. Những người theo xu thế đầu tư giá xuống vẫn đang tin rằng thị trường theo xu hướng đầu tư giá xuống vẫn đang ngự trị. Khối lượng giao dịch sẽ ít hơn đợt sóng 1. Giá sẽ được điều chỉnh giảm và thuờng nằm trong khoảng 0.382 đến 0.618 của mức cao nhất của sóng 1.

Sóng chủ số 3

Thông thường đây là sóng lớn nhất và mạnh mẽ nhất của xu hướng lên giá. Ngay đầu sóng 3, thị trường vẫn còn nhận những thông tin tiêu cực vì vậy có nhiều nhà kinh doanh không kịp chuẩn bị để mua vào. Khi sóng 3 đang ở lưng chừng, thị trường bắt đầu nhận những thông tin cơ bản tích cực. Mặc dù có những đợt điều chỉnh nho nhỏ trong lòng của sóng 3, giá của sóng 3 tăng lên với tốc độ khá nhanh. Điểm cao nhất của sóng 3 thường cao hơn điểm cao nhất của sóng 1 với tỷ lệ 1.618 hoặc thậm chí là 261.8%.

Sóng chủ số 4

Đây thật sự là một con sóng điều chỉnh. Giá có khuynh hướng đi xuống và đôi khi có thể tạo kiểu răng cưa kéo dài. Sóng 4 thường sẽ điều chỉnh sóng 3 với mức 0.382 – 0.618 của sóng 3. Khối lượng giao dịch của sóng 4 thấp hơn khối lượng giao dịch của sóng 3. Đây là thời điểm để mua vào nếu như nhà kinh doanh nhận biết được tiềm năng tiếp diễn liền sau đó của con sóng 5. Tuy vậy việc nhận biết điểm dừng của sóng 4 là một trong những khó khăn của các nhà phân tích kỹ thuật trường phái sóng Elliott.

Sóng chủ số 5

Đây là đợt sóng cuối cùng của 5 con sóng “chủ”. Thông tin tích cực tràn lan khắp thị trường và ai cũng tin rằng thị trường đang ở trong thế đầu tư giá lên. Khối lượng giao dịch của sóng 5 khá lớn, tuy vậy thông thường vẫn nhỏ hơn sóng 3. Điều đáng nói là những nhà kinh doanh “không chuyên nghiệp” thường mua vào ở những điểm gần cuối sóng 5. Vào cuối con sóng 5, thị trường nhanh chóng chuyển hướng. Điểm cao nhất của sóng 5 cao hơn điểm cao nhất của sóng 3 với tỷ lệ 161.8%.

Sóng A

Sóng này bắt đầu cho đợt sóng điều chỉnh A – B - C. Trong thời gian diễn ra sóng A, thông tin cơ bản vẫn đang rất lạc quan. Mặc dù giá xuống, nhưng phần đông các nhà kinh doanh vẫn cho rằng thị trường đang trong thế đầu tư giá lên. Khối lượng giao dịch tăng trưởng khá đều đặn theo con sóng A. Sóng A thường hoàn lại từ 38.2% đến 61.8% so với sóng 5.

Sóng B

Giá tăng trở lại và với mức cao hơn so với điểm cuối sóng A. Sóng B được xem là điểm kéo dài của thị trường đầu tư giá lên. Đối với những người theo trường phái phân tích kỹ thuật cổ điển, điểm B chính là vai phải của mô hình đồ thị Đầu và Vai. Khối lượng giao dịch của sóng B thường thấp hơn sóng A. Vào lúc này, những thông tin cơ bản không có những điểm tích cực mới, thế nhưng cũng chưa chuyển hẳn qua tiêu cực. Sóng B thường hoàn lại từ 38.2% đến 61.8% so với sóng A.

Sóng C

Giá có khuynh hương giảm nhanh hơn các đợt sóng trước. Khối luợng giao dịch tăng. Hầu như tất cả mọi nhà kinh doanh, đầu tư đều nhận thấy rõ sự ngự trị của xu thế đầu tư giá xuống trên thị trường, chậm nhất là trong đợt sóng nhỏ thứ 3 của sóng C. Sóng C thường lớn như sóng A. Điểm thấp nhất của sóng C ít nhất bằng điểm thấp nhất của sóng A nhân với 1.618.

Chỉnh sửa cuối: